本記事では、個人の資産管理を効率化する特に人気の高い二つの人気サービス、Onestockとマネーフォワードに焦点を当て、それぞれの特徴や違いを徹底的に比較します。

どちらのサービスがあなたのニーズに最適か、詳しく見ていきましょう。

資産管理をこれから始めたい方にも役立つ情報を提供するため、両サービスの基本的な機能から独自の特徴、さらには実際のユーザー体験に基づいた評価まで書いていきます。

結論

- 日々の家計管理にはマネーフォワードを使う

- マネーフォワードには「通常使う銀行」と「通常使うクレジットカード」だけ連携

(アプリの選び方:金融機関4つで足りる→通常版、10個まで→住信SBIネット銀行版、それ以上→有料版) - 証券会社まで含めた総資産の把握にはOneStockを使う

(OneStockは金融機関の制限がないため、すべてを登録する) - なぜなら投資は毎日チェックして一喜一憂するものではないから

- マネーフォワードとOneStockのアカウントは別にしよう

(同じにするとマネーフォワードの登録件数までしかできない)

OneStockとは?

OneStockの基本機能

OneStockは株式投資を中心とした資産管理が可能なサービスです。

個人投資家が自己のポートフォリオを効率的に管理し、投資決定をサポートするためのツールと言えます。

株式の保有状況一覧、購入価格と市場価値の比較などが一目で確認できます。

投資家が必要とする情報アクセスを総合的にサポートしてくれます。

↑このように、月間や年間での増減が分かりやすいです。

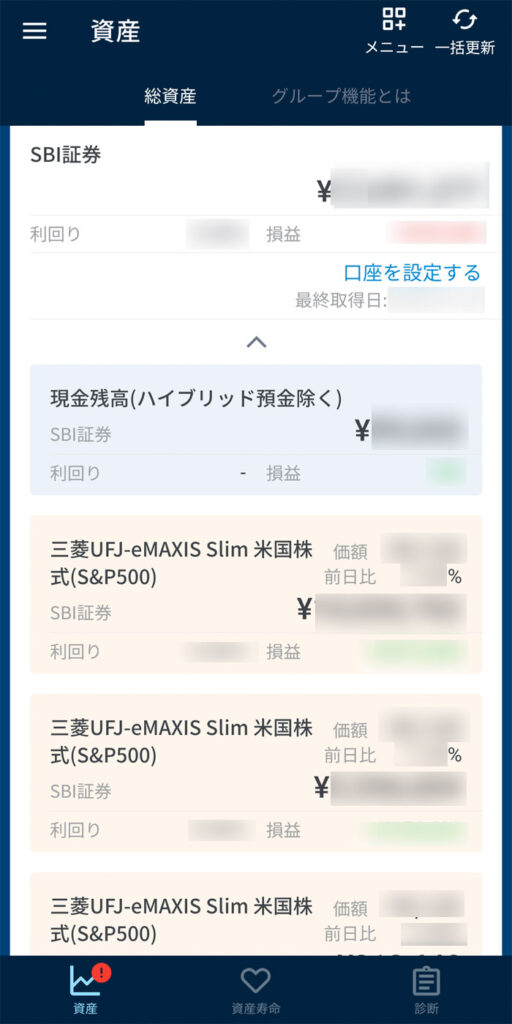

↑証券会社ごと、商品ごとに増減が分かりやすいです。

総資産や投資商品ごとはとっても見やすいです。

↑資産寿命を計算してくれたりして、けっこう面白いです。

OneStockのユーザーメリット

特に株式投資家向けに設計されており、株式に関連する詳細な分析や報告機能が充実しています。

投資家や、複数の銘柄にまたがる広範なポートフォリオを持つ方々に適しており、所有商品を素早く把握し、適切な投資判断を下すための強力なサポートを提供します。

また、モバイルアプリケーションのユーザビリティが高く、外出中でも簡単にポートフォリオの状態をチェックできる点もユーザーには高く評価されています。

みーよん

みーよん見やすさだけなら、マネーフォワードを超えていると思います

連携できる金融機関は基本マネーフォワードと同じ

OneStockで連携・取得できる金融機関は基本マネーフォワードと同じです。

というのも、取得についてはマネーフォワードの機能を使っているからです。

(金融機関を登録しようとすると、マネーフォワードのページに飛ばされることから、分かりますね)

OneStockは金融機関の数に制限数がない!

OneStockは現在のところ、金融機関に制限数がありません!

これは大きな利点です。

そのため、マネーフォワードとOneStockのユーザーアカウントを同一にもできますが、しないほうがいいです。

なぜなら、マネーフォワードは金融機関数が4個(マネーフォワードfor住信SBIネット銀行版でも10個)と制限がありそちらと同一になってしまうので、もったいないからです。

OneStockのポイントまとめ

- 月ごとの資産増加推移が分かりやすい

- マネーフォワードより有利な点として連携できる金融機関の数に制限がない

- 総じて「投資商品の把握」「総資産の把握」に向いている

マネーフォワードとは?

マネーフォワードの基本機能

マネーフォワードは、個人の金融状況を一元管理できるクラウドサービスです。

このサービスは、銀行口座、クレジットカード、電子マネー、投資口座、ローン、保険といった様々な金融情報を自動で収集し、収支を明確に把握できるようにする機能を提供しています。

自動での収支の分類、節約案の提示、資産形成のための助言など、資産管理と財務計画の両方をサポートする多面的な機能が特徴です。

自動での収支計算や節約支援も特徴です。

マネーフォワードのユーザーメリット

マネーフォワードを使用する最大のメリットは、全ての金融情報が一か所に集約されることです。

これにより、ユーザーは複数のアカウントや資産を跨いで総合的な資金の流れを一覧で確認することができます。

さらに、このサービスは自動で収支をカテゴリ分けしてくれるため、どのカテゴリにどれだけの支出があるかを把握しやすく、効率的な家計簿としての利用が可能です。

また、節約ポイントや財務改善のための具体的な提案も提供されるため、日常生活における賢いお金の管理をサポートします。

多様な金融商品の管理が可能で、全体的な資産状況を簡単に把握できるため、日常のお金の流れを効率的に管理したいユーザーに最適です。

↑月々の「家計管理」に使いましょう。

↑日々の家計簿を自動で取得してくれます。

(現金払いはスグにスマホアプリで手入力しましょう)

ちなみに、スマホのアプリ版だけでなく、同じアカウントでパソコンのWebからもアクセスできます。

パソコンからアクセスすると一覧表記や、入力、把握がよりしやすいです。

ぜひ、パソコンからもアクセスしてみてください!

マネーフォワードには証券会社は連携するべきではない

これは個人的な考えになりますが、マネーフォワードには証券会社を連携させる必要はありません。

マネーフォワードは「家計管理」を主とすべきです。

証券会社で所有している投資信託などが日々1万円上がったり下がったりすると、日々の買い物と混じってしまい、家計管理の把握が難しくなるからです。

※厳密にはマネーフォワードの「グループ機能」を利用することで証券会社を外した家計のみのグループを表示させることもできます。

この記事ではあくまで「初心者の方向け」に記載しています。

無料版だと金融機関が4つまでしか登録できない

マネーフォワードは無料版だと4つまでしか金融機関を登録できません。

しっかり家計管理の整理ができて銀行もクレカも1つだけ!という方であれば4つでも十分かもしれません。

足りない場合は、思い切って有料版にしましょう。正直、有料版の価値は充分にあるアプリだと思います。

4つじゃ少し足りない、有料版も躊躇してしまう・・・という方は、

「マネーフォワードfor住信SBIネット銀行」

と名称のアプリがおすすめです。

その名の通り住信SBIネット銀行が提供しているマネーフォワードとほぼ同じ機能のアプリで金融機関10個まで登録できます。

こちらを使うのも手ですね。

(住信SBIネット銀行に入らないと使えないアプリではありません)

マネーフォワードのポイントまとめ

- 家計の出入り(家計管理)が分かりやすい

- 家計管理をメインにする使い方として証券会社は連携しなくてもいい

- 無料版だと連携できる金融機関が4個だけ

- マネーフォワードfor住信SBIネット銀行だと無料でも連携金融機関が10個

Onestockとマネーフォワードの主な違い

結論としては

「投資も含めたすべての金融機関をOneStockに登録する」

「日々の家計管理分の銀行、クレカのみをマネーフォワードに登録する」

という使い方がおすすめです。

対象ユーザーと使用シーン

Onestockとマネーフォワードの最も大きな違いは、ターゲットとするユーザー層にあります。

Onestockは株式投資を中心に行うユーザー向け、マネーフォワードは日々のお金の管理を総合的に行いたいユーザー向けです。

Onestockは、株式投資を本格的に行うユーザー、投資を開始してある程度時間が経ち「総資産の把握、所有資産の把握がしたい」というユーザーに対して最適化されています。

一方、マネーフォワードは日々の家計の管理や複数の金融商品を一括で管理したいと考える一般消費者向けに設計されており、使いやすさと総合的な家計管理を重視しています。

機能と利便性の比較

機能面においても、両サービスは異なる特色を持っています。

Onestockは株式投資のパフォーマンス追跡や市場分析の深度に重点を置いており、市場の変動をリアルタイムで把握するためのツールです。

たとえば、現在のペースで何歳まで資産がもつのかや、月ごとの資産増減がとてもわかり易く表示されます。

対照的に、マネーフォワードは、自動的に全ての金融アカウントから情報を収集し、ユーザーにとって直感的で簡単に理解できる形で家計の財務状況を提示することにフォーカスしています。

これにより、金融に詳しくないユーザーでも効率的に資産を管理し、改善策を講じることが可能です。

Onestockは投資に特化した分析機能が強みで、マネーフォワードは日常生活の中でのお金の流れを総合的に管理するための多機能性が強みです。

投資した資産は毎日チェックする必要はない

マネーフォワードでは毎日のお金の出入りが把握できます。対してOneStockは日々の細かい出入りは把握できませんが、総額や投資商品のプラスマイナスは分かりやすいです。

投資した資産は毎日チェックする必要はありません。

毎日、一喜一憂する必要はないとも言えます。

なぜなら「ほったらかしにしておけばそのうち増えるはず」「必要になった時に増減に関わらず解約する」と信じてその場所(投資先)に置いているのが投資資金だからです。

市場は毎日大きく増えたり減ったりします。

そのため、投資した資金については毎日チェックする必要はありません。

(そのため、”あえて”マネーフォワードからは証券会社の連携は外しておいた方がいいとオススメしました。)

まとめ

結論

- 日々の家計管理にはマネーフォワードを使おう

- マネーフォワードには「通常使う銀行」と「通常使うクレジットカード」以外は連携しない

(金融機関4つで足りる→通常版、10個まで→住信SBIネット銀行版、それ以上→有料版) - 証券会社まで含めた総資産の把握にはOneStockを使おう

(OneStockは金融機関の制限がないため、すべてを登録する) - なぜなら投資は毎日チェックして一喜一憂するものではないから

- マネーフォワードとOneStockのアカウントは別にしよう

(同じにするとマネーフォワードの登録件数までしかできない)

このように、Onestockとマネーフォワードはそれぞれ異なるユーザー層とニーズに応じたサービスを提供しています。

あなたがもし株式投資に特化したツールを求めているならOnestockが、もし日々の家計の流れや総合的な資産管理を望むならマネーフォワードが適しているでしょう。

最終的にどちらのサービスを選択するかは、あなたの投資スタイルや管理したい資産の種類、利用シナリオに大きく依存します。

Onestockとマネーフォワードは、どちらも優れた資産管理サービスですが、利用目的によって選ぶべきサービスが異なります。

アカウントを同一にすることもできますが、別々に所有するのがオススメです。

OneStockは、「株式や投資信託の名称、増減などすべてを把握したい」という用途に。

マネーフォワードは、「日々の家計管理のおともに」という用途に、それぞれ使用しましょう。

この記事が、あなたに最適なサービスを選択する一助となれば幸いです。